Bulan Agustus bagaikan putaran kemenangan terakhir dari balapan mengatasi inflasi dan normalisasi pasar tenaga kerja AS untuk pembalap utama, The Fed. Setelah melihat data yang berkembang, Bank Sentral AS menyatakan bahwa saatnya telah tiba bagi kebijakan moneter untuk menyesuaikan kondisi ekonomi yang sudah melemah. Dengan menurunnya perekonomian AS yang akan diikuti oleh penurunan suku bunga acuan di September 2024, nilai tukar US Dollar melemah dengan cepat. Indeks saham terus mencetak rekor baru yang didukung sebagian oleh fundamental dan sebagian lagi dari valuasi yang masih relatif murah. Angin positif juga bertiup ke pasar obligasi dengan dimulai dari berkurangnya imbal hasil SRBI dan inflasi yang menurun.

Overview

Pada awal bulan investor terkejut dengan data tenaga kerja AS dan narasi reversed carry trade. Data tenaga kerja menunjukkan hasil yang lebih lemah dari perkiraan, menimbulkan kekhawatiran tentang kemungkinan resesi di AS. Hal ini memicu keraguan bahwa Federal Reserve mungkin terlambat dalam menurunkan suku bunga acuan, yang berpotensi menekan perekonomian secara berlebihan. Namun, ketakutan akan resesi mereda ketika data penjualan ritel AS yang kuat dirilis, di mana hal tersebut mengembalikan kepercayaan investor terhadap penanganan ekonomi oleh The Fed. Investor kini percaya bahwa The Fed telah berhasil mengarahkan perekonomian AS menuju soft landing melalui penurunan suku bunga secara bertahap. Ketua The Fed membuat pernyataan penting bahwa waktu untuk penurunan suku bunga AS telah tiba, dengan menyebutkan bahwa risiko inflasi telah berkurang dan risiko terhadap lapangan kerja meningkat. Sementara itu, Jepang menambah lapisan kompleksitas lain pada lanskap keuangan global dengan terus beralih dari kebijakan suku bunga negatif, sebuah proses yang dimulai pada bulan Maret. Bank of Japan menaikkan suku bunga acuan untuk mengatasi inflasi yang terus berlangsung, mendorong banyak investor yang telah meminjam dari kreditor Jepang untuk berinvestasi dalam aset mata uang asing selama beberapa dekade, untuk mengembalikan pinjaman mereka.

Pemerintah mengajukan Anggaran Pendapatan Belanja Negara 2025 pada dengan defisit Rp 616triliun atau 2,5% terhadap PDB, lebih kecil dari 2024 di 2,7%. Pertumbuhan PDB 2025 diharapkan naik menjadi 5,2% yoy, sedikit lebih tinggi dari perkiraan 5,1% yoy tahun 2024. Belanja pemerintah naik 5,9% yoy di APBN 2025, relatif lebih rendah dari pertumbuhan 9,3% yoy tahun ini yang lebih disebabkan oleh pengurangan alokasi infrastruktur. Pemerintah mengalokasikan Rp 71 triliun untuk program makan gratis di pemerintahan baru yang alokasi pendanaan berasal dari pos pendidikan dan pos keamanan pangan. Sementara pengeluaran sosial lain seperti PKH (Program Keluarga Harapan), dana desa dan bantuan pangan masih tetap stabil. Pemerintah masih mengalokasikan kenaikan alokasi subsidi energi yang menandakan kemungkinan harga bensin bersubsidi akan tetap sama seperti tahun ini. Pemerintah optimistis pertumbuhan pendapatan naik 6,9% yoy di 2025, naik 0,7% dibandingkan 2024. Pendapatan tersebut didorong oleh harapan akan pendapatan pajak sebesar 12,3%, jauh lebih tinggi dari harapan kenaikan pendapatan tahun 2024 di 3%, yang didorong oleh implementasi sistem perpajakan baru. Jumlah penerbitan bersih obligasi pemerintah diperkirakan naik sebesar Rp 191 triliun menjadi Rp 643 triliun, di mana masih stabil di 39% terhadap PDB.

Topic of discussion

- Inflasi

- PMI Manufacturing dan Indeks Keyakinan Konsumen

- Data makro ekonomi

- Penjualan mobil dan motor

- Neraca dagang

- Analisa kondisi makro ekonomi dan kondisi pasar modal

- Kesimpulan dan Rekomendasi

Rekomendasi

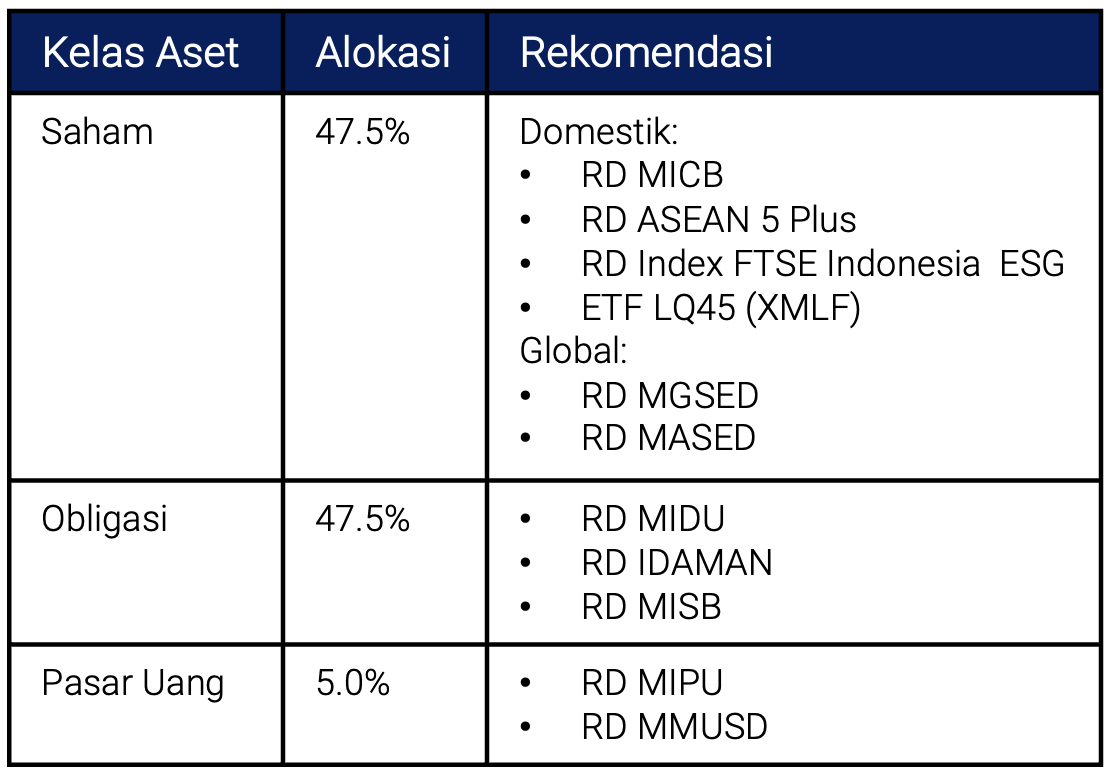

Sinyal taktikal strategi jangka pendek pada Agustus 2024 menunjukan sinyal positif untuk kelas saham sehingga naik menjadi 47,5% dan kelas obligasi yang masih positif tetap berada pada posisi 47,5% sehingga porsi pasar uang turun menjadi 5,0%. Rekomendasi produk saham bertahan pada saham berkapitalisasi besar yaitu RD MITRA, RD Index FTSE Indonesia ESG dan ETF Mandiri Indeks LQ45 (XMLF). Sementara pada kelas pendapatan tetap produk RD IDAMAN dan MIDO2 dapat menjadi pertimbangan untuk investor yang ingin memiliki eksposur produk berdurasi menengah – panjang (risiko tinggi). Kondisi positif untuk saham dan obligasi membuat kami merekomendasikan produk pengelolaan campuran yaitu RD MISB (RD Mandiri Investa Syariah Berimbang) yang berkinerja baik pada tahun ini. Pada kelas pasar uang, produk RD MIPU dan RD MMUSD dapat dipertimbangkan di tengah penurunan yield obligasi.

Rekomendasi Produk

Saham

- Mandiri Investa Cerdas Bangsa (MICB) – Kelas A

Saham LQ45, Mayoritas saham kapitalisasi besar, dan Denominasi Rupiah - Mandiri Investa Equity Asean 5 Plus (MANSEA5)

Saham domestik & global, All cap fund, dan Denominasi Rupiah

Saham Global

- Mandiri Global Sharia Equity Dollar (MGSED) – Kelas A

Saham global, Denominasi USD, dan Kerjasama dengan JP Morgan AM - Mandiri Asia Sharia Equity Dollar (MASED) – Kelas A

Saham Asia dan Denominasi USD

Index

- Mandiri Indeks FTSE Indonesia ESG (FTSEESG) – Kelas A

Saham domestik, Denominasi Rupiah, Berorientasi ESG, dan Pengelolaan pasif - Mandiri ETF LQ45 (XMLF)

Tracking error rendah, Transaksi jual/beli dapat di lakukan setiap saat, dan Nilai transaksi real time

Pendapatan Tetap

- Mandiri Investa Dana Utama (MIDU)

Obligasi pemerintah & korporasi, Pembagian dividen bulanan, dan Durasi: pendek (< 4 tahun) - Investa Dana Dollar Mandiri (IDAMAN)

Obligasi pemerintah USD (INDON), Durasi menengah – panjang, dan Denominasi USD

Campuran

- Mandiri Investa Syariah Berimbang (MISB)

Obligasi Syariah (Sukuk), Durasi pendek – menengah

Pasar Uang

- Mandiri Investa Pasar Uang (MIPU)

Instrumen Pasar Uang dengan segmen Jangka Pendek - Mandiri Money Market USD (MMUSD)

Instrumen Pasar Uang dan Denominasi USD

| PRODUK | 3M PERFORMANCE | YTD PERFORMANCE |

|---|---|---|

| Saham | ||

| MICB A | +11,4% | +1,3% |

| ASEAN5 | +11,2% | +0,5% |

| Saham Global | ||

| MGSED A | -1,3% | +13,5% |

| MASED B | -0,7% | +1,6% |

| Index | ||

| FTSE ESG A | +13,6% | +1,8% |

| XMLF | +11,0% | +0,8% |

| Pendapatan Tetap | ||

| MIDU | +2,57% | +3,67% |

| IDAMAN | +5,02% | +3,24% |

| Campuran | ||

| MISB | +2,65% | +3,15% |

| Pasar Uang | ||

| MIPU | +1,10% | +3,01% |

| MMUSD | +0,86% | +2,17% |

*Data diatas adalah data per tanggal 13 September 2024

Untuk membaca hal-hal yang terjadi di bulan Agustus 2024 yang mempengaruhi ekonomi secara makro selengkapnya disini:

Info Lebih Lanjut

Hubungi Mandiri Investasi – (021) 526 3505

Whatsapp Mandiri Investasi – 0816 86 0003

Email Mandiri Investasi – [email protected]

Mandiri Investasi – www.mandiri-investasi.co.id

DISCLAIMER

Pendapat yang diungkapkan dalam artikel adalah untuk tujuan informasi umum saja dan tidak dimaksudkan untuk memberikan saran atau rekomendasi khusus untuk individu atau produk keamanan atau investasi tertentu. Ini hanya dimaksudkan untuk memberikan edukasi tentang industri keuangan. Pandangan yang tercermin dalam konten dapat berubah sewaktu-waktu tanpa pemberitahuan. Seluruh data kinerja dan return investasi yang tertera di artikel ini tidak dapat digunakan sebagai dasar jaminan perhitungan untuk membeli atau menjual suatu efek. Data tersebut merupakan catatan kinerja berdasarkan data historis dan bukan merupakan jaminan atas kinerja suatu efek di masa mendatang. Investasi melalui reksa dana mengandung risiko. Investor wajib membaca dan memahami prospektus sebelum memutuskan untuk berinvestasi melalui reksa dana.

Written by

Leave a Reply