Kuartal kedua 2021 ekonomi Indonesia bergerak sesuai harapan yang terus membaik. Terutama bila melihat data bulan Mei 2021 terlihat angka – angka perekonomian sedang bagus – bagusnya. Hal itu dapat dipahami karena pada Mei tahun lalu, Indonesia sedang mengalami titik terendah ekonomi dimana hampir semua kegiatan masyarakat diusahakan untuk ditutup sementara. Berbeda halnya Mei tahun ini dimana aktifitas masyarakat sedang dipacu untuk dibuka. Apalagi dalam menyambut hari raya Idulfitri tahun ini, masyarakat antusias dalam berbelanja untuk kebutuhan perayaan. Selain itu, barang konsumsi yang bernilai tinggi seperti rumah, kendaraan roda empat dan dua dalam tren positif selama bulan Ramadan. Salah satu resiko yang ada saat ini adalah kenaikan kasus penderita covid setelah libur panjang bulan Mei. Kami melihat pencapaian ekonomi Indonesia belum sepenuhnya terefleksikan pada pergerakan harga saham dan obligasi.

Inflasi Amerika Serikat mencapai 5,0% yoy pada bulan Mei dari 4,2% yoy di bulan April. Kenaikan inflasi pada bulan Mei lebih tinggi daripada harapan consensus di 4,7% yoy. Selain inflasi, data bulan Mei yang terus membaik adalah tingkat pengangguran (unemployment rate) dan kenaikan rata – rata upah per jam (average hourly earning). Tingkat pengangguran turun di bawah 6% yaitu 5,8% yoy dibandingkan konsensus. Sementara itu kenaikan rata – rata upah per jam ke 2% yoy dan 0,5% mom juga lebih baik dari analisa konsensus di 1,6% yoy dan 0,2% mom. Namun data tingkat penyerapan tenaga kerja di luar pertanian (non – farm payroll) dan pesanan pabrik (factory order) masih belum memenuhi harapan pasar. Non – farm payroll bulan Mei hanya mau menyerap 559 ribu pekerja dari 650 ribu yang diharapkan. Angka tersebut menunjukan sudah dua bulan data non – farm payroll tidak sebagus yang diperkirakan sejak disahkannya stimulus ekonomi baru di bulan Maret. Sementara factory order justru masuk ke wilayah negatif di -0,6% mom, lebih buruk dari perkiraan pasar di -0,2% mom. Pengamat pasar melihat kenaikan sebagian data ekonomi di bulan Mei lebih disebabkan oleh angka tahun sebelumnya yang rendah (low base effect). Selain itu, kenaikan inflasi yang tinggi seperti yang diperikirakan oleh the Fed yaitu bersifat sementara.

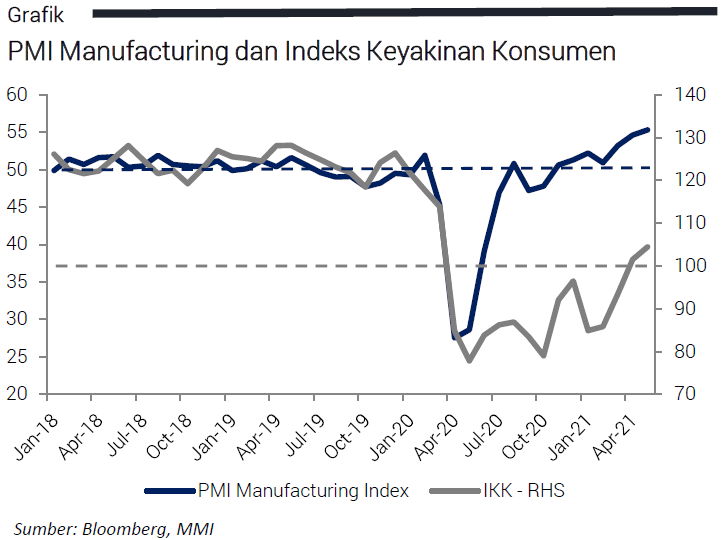

Data domestik terlihat cukup meyakinkan terutama konsumsi masyarakat menjelang lebaran yang sesuai harapan. Kami pernah mendiskusikan di awal tahun bahwa ekonomi harus didorong dari kebijakan pemerintah yang memastikan bahwa jaminan kesehatan melalui vaksinasi dan protokol kesehatan yang disesuaikan dengan keadaan akan membuat masyarakat memulai aktifitas dan kebiasaan baru dengan lebih baik. Kemudian belanja negara dan insentif sektoral dapat membantu masyarakat untuk mulai mengkonsumsi lebih banyak yang tercermin pada naiknya penjualan di sejumlah sektor dan naiknya produksi pabrik. Kita dapat melihat dana PEN untuk perlindungan sosial yang disalurkan cukup cepat dimana sampai 11 Juni mencapai Rp64 triliun dari total pagu Rp148 triliun (43,2%). Instentif pajak pada kendaraan dan perumahan juga terlihat dari meningkatnya angka penjualan. Naiknya konsumsi masyarakat membuat data PMI manufacturing, Indeks Keyakinan Konsumen dan Retail Sales pada bulan Mei naik. Kami melihat kedepannya, ekonomi akan lebih didorong dari investasi yang mulai menunjukan tanda positif.

Pandemi memang masih menjadi perhatian utama pelaku usaha dan investor. Kekhawatiran akan melonjaknya angka kasus penderita covid setelah libur panjang serta berkurang pasokan vaksin dari luar negeri membuat banyak pihak untuk wait and see. Pemerintah memperpendek libur bersama dan melarang masyarakat untuk tidak pergi keluar kota selama libur hari raya Idulfitri. Larangan tersebut dijalankan dengan cukup efektif meskipun banyak tantangan. Vaksinasi berjalan melambat karena pasokan bahan baku vaksin yang berkurang sehingga vaksin yang diberikan belum melebihi 300 ribu per hari. Secara kumulatif, penduduk Indonesia yang menerima vaksin sebanyak satu dosis sudah mencapai 17 juta sedangkan yang menerima dua dosis sudah mencapai 11 juta. Wilayah yang paling banyak melakukan vaksin adalah Bali, Jakarta dan Yogyakarta. Kedepannya kami melihat akan lebih banyak vaksin yang dapat diberikan dimana suplai vaksin sudah mulai berdatangan di akhir bulan Mei.

Selain itu vaksinasi di negara maju sudah berjalan dengan baik sehingga kemungkinan besar pasokan vaksin akan lebih besar bila negara – negara tersebut sudah menyelesaikan vaksinasinya.

Yield INDOGB 10 tahun cukup tenang selama bulan Mei mengikuti yield US treasury yang stabil. Kenaikan inflasi Amerika Serikat membuat yield US Treasury 10 tahun sempat bereaksi sebentar namun kembali stabil di kisaran 1.6%. Kami berpikir, investor global obligasi sedang mengamati apa yang akan diumumkan oleh the Fed sebelum menentukan langkah berikutnya. Sementara itu, investor di INDOGB diuntungkan dengan kondisi yield obligasi yang stabil dan target lelang obligasi yang diperkirakan berkurang dari pemerintah.

Dengan berkurangnya lelang, investor perlu untuk mencari pengganti obligasi yang telah jatuh tempo di pasar sekunder sehingga membuat yield menjadi turun. Kami melihat kondisi ini dapat berlanjut sehingga yield obligasi dapat turun lebih lanjut.

Setelah stabil pada bulan April, IHSG mengalami koreksi di pertengahan Mei dan pulih di akhir bulan. Koreksi tersebut dipengaruhi oleh indeks saham di Amerika Serikat yang turun setelah pengumuman inflasi US. Selain itu, koreksi pada IHSG adalah bentuk antisipasi dari jumlah kasus covid yang diperkirakan akan bertambah banyak setelah liburan panjang sehingga investor tidak ingin mengambil resiko dengan melepas kepemilikan saham. Angka kasus covid memang ada kenaikan di bulan Mei, namun tidak mengkhawatirkan dan masih terkontrol sehingga IHSG dapat kembali naik.

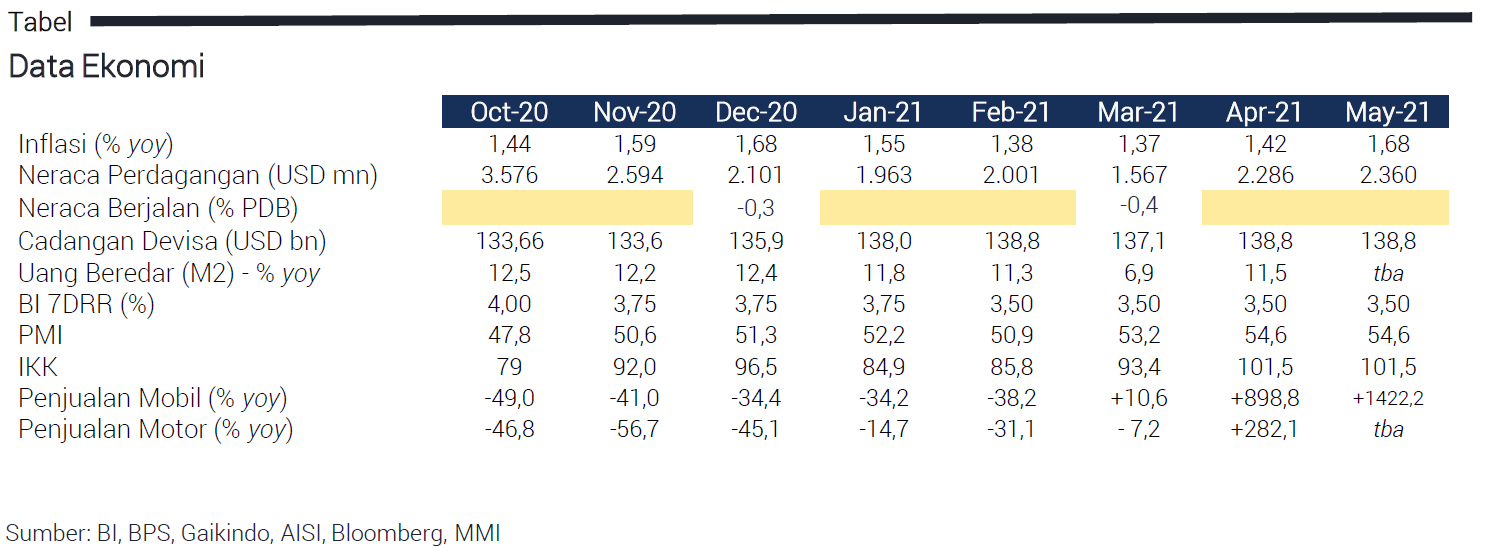

Inflasi menguat ke 1,68%.

Inflasi naik 0,32% mom selama bulan Mei sehingga membuat inflasi naik menjadi 1,68% yoy dan kumulatif inflasi 0,90%. Kenaikan tersebut disebabkan oleh lebaran tahun 2021 yang menjadi lebaran tahun kedua pada masa pandemi, namun kali ini masyarakat sudah mulai bisa mengansipasinya dibandingkan dengan tahun pertama. Kenaikan terbesar terdapat pada kelompok makanan dan minuman, kemudian diikuti oleh kelompok transportasi. Kenaikan inflasi ini cukup baik mengingat banyak prediksi sebelumnya bahwa inflasi pada lebaran masih belum akan mengalami kenaikan.

Inflasi inti berada pada level 1,37% yoy pada bulan Mei, 19bps lebih tinggi dari bulan sebelumnya, dan mencatatkan kenaikan pertama kali sejak Maret 2020. Inflasi inti yang meningkat secara bulanan 0,24% mom dimana harga emas perhiasan naik seiring kenaikan harga emas global dan peningkatan musiman selama perayaan Hari Besar Keagamaan Nasional (HBKN). Sementara inflasi bahan makanan bergejolak (volatile food) naik 0,39% mom didorong oleh harga daging ayam ras, ikan segar, dan minyak goreng seiring dengan peningkatan selama HBKN dan kenaikan harga CPO global. Sedangkan inflasi harga yang diatur pemerintah (administered price) naik 0,48% mom yang didorong oleh kenaikan tarif angkutan khususnya angkutan udara, antar kota dan kereta api seiring hari raya Idulfitri. Sebagai catatan komponen energi mengalami penurunan 0,11% yoy dan komponen bahan makanan naik 2,62% yoy.

Indeks Harga Pedagang Besar (WPI) terus merangkak naik mencapai 2,73% yoy. Sektor industry konsisten menjadi penyumbang terbesar dalam era pemulihan ekonomi sebesar 0,24 bps dari total WPI bulan Mei 0,32% mom. Kami melihat WPI yang terus meningkat akan ikut mendorong inflasi untuk naik di semester kedua seiring dengan meningkatnya daya beli masyarakat.

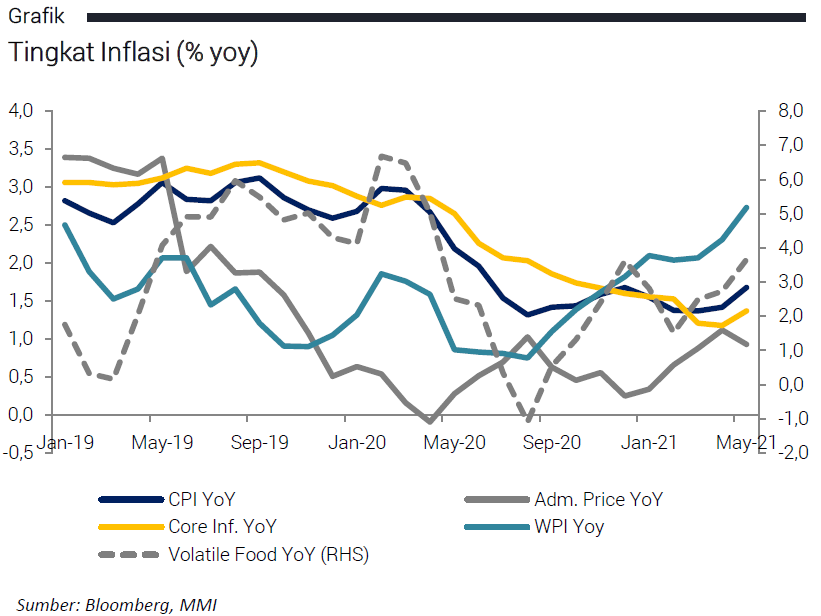

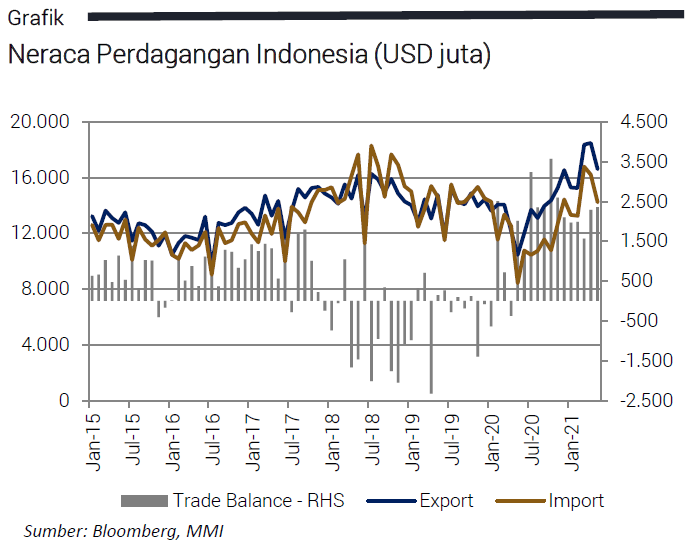

Nilai Ekspor Impor yang baik bulan Mei tahun ini berbanding bulan terburuk tahun lalu menunjukan pemulihan ekonomi saat ini adalah benar – benar terjadi.

Ekspor Indonesia di bulan Mei mencapai USD 16,60 milyar, angka yang cukup jauh bila dibandingkan dengan ekspor bulan yang sama tahun lalu USD 10,45 milyar dimana angka tersebut paling rendah selama 2020. Kenaikan 58,76% yoy terlihat sangat baik, tetapi bila dibandingkan secara bulanan terjadi penurunan sebanyak 10,25% mom. Penurunan terjadi karena industry pengolahan yang merupakan faktor terbesar dalam ekspor turun 14,02% mom yang lebih disebabkan karena pendek hari kerja untuk menyambut hari raya Idulfitri. Namun ekspor Indonesia pada bulan Mei terbantu oleh kenaikan nilai ekspor tambang sebanyak 14,29% mom terutama dari bahan bakar mineral seperti batu bara dan komoditas lainnya seperti tembaga, nikel, CPO dan besi. Dengan nilai ekspor yang konsisten lebih tinggi sejak awal tahun, secara kumulatif ekspor tahun 2021 naik 30,58% ytd. Hal tersebut menunjukan pemulihan ekonomi global kita yakini terus berjalan.

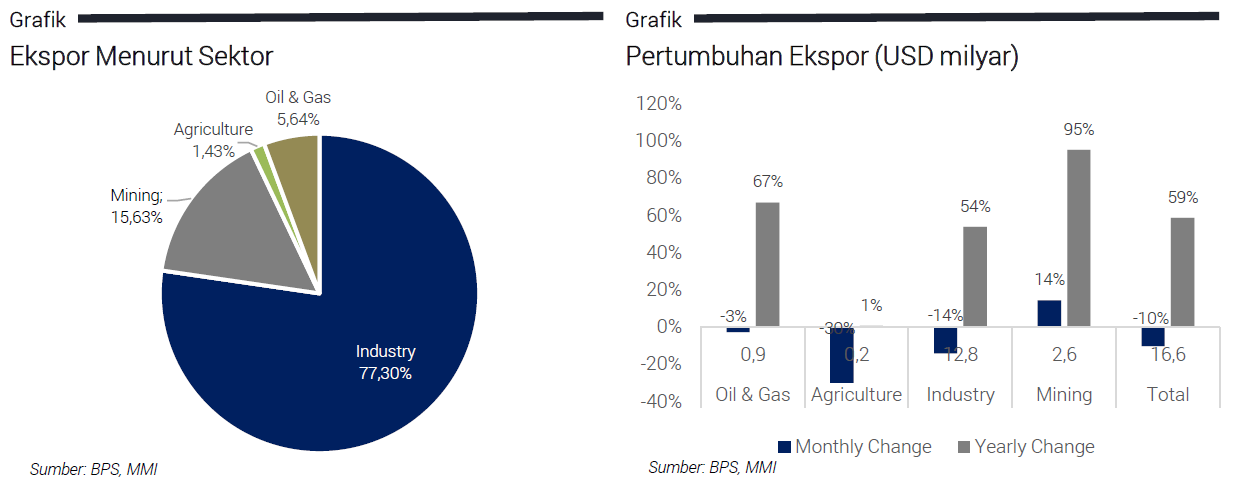

Tidak jauh berbeda dengan ekspor, nilai impor bulan Mei mencapai USD 14,23 milyar. Secara tahunan naik signifikan sebesar 68,68% yoy dari nilai impor bulan Mei tahun 2020 yang merupakan bulan dengan nilai import terendah di tahun 2020 yang hanya sebesar USD 8,44 milyar. Jika membandingkan secara bulanan nilai impor turun 12,16% mom dimana semua golongan impor turun baik dari konsumsi, bahan baku dan barang modal. Satu hal yang berbeda adalah meski impor non migas turun 14,16% mom, namun terjadi kenaikan 1,9% mom dimana pemerintah sepertinya mengantisipasi kenaikan aktifitas masyarakat seiring membaiknya ekonomi. Secara kumluatif, nilai impor naik 22, 74% ytd yang menunjukan perekonomian Indonesia yang terus pulih.

Hal yang paling penting dalam ekspor impor Indonesia adalah terus bertumbuhnya surplus negara dagang yang mencapai nilai USD 2,36 milyar. Secara kumulatif, Indonesia sudah mencatatkan surplus USD 10,17 milyar selama periode Januari – Mei, angka yang tinggi selama lima tahun terakhir. Melihat surplus yang cukup konsisten, maka kemungkinan besar Indonesia akan mencatatkan current account atau transaksi berjalan di level yang tidak lebih rendah dari -2% di 2021.

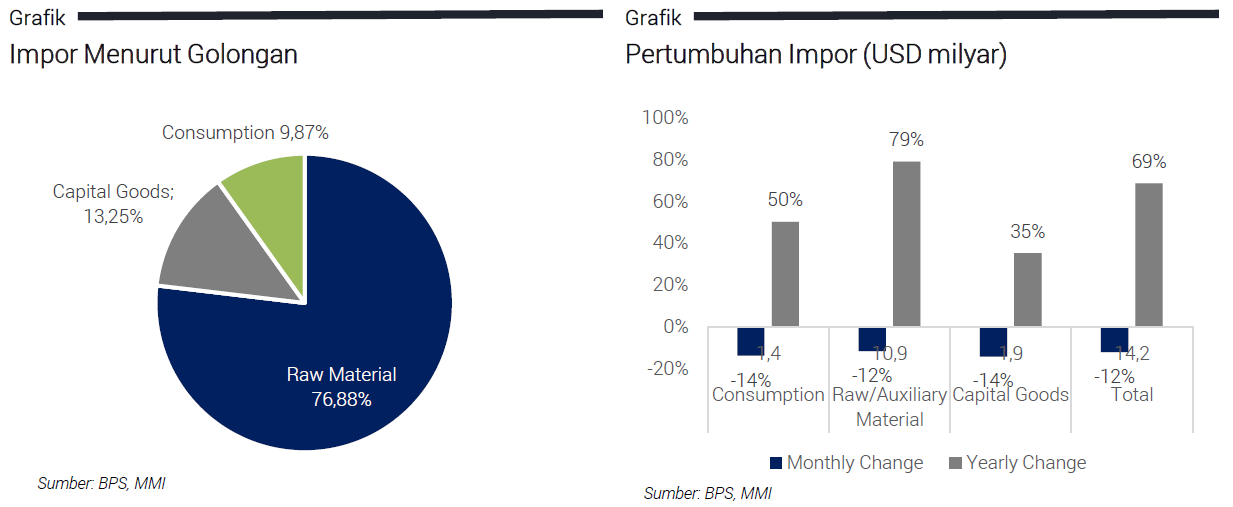

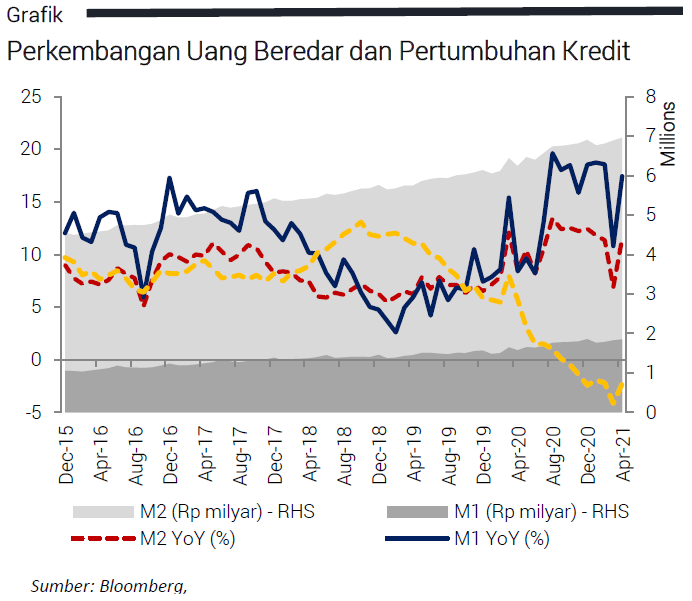

Pertumbuhan M2 kembali menguat dan pertumbuhan kredit mengindikasikan adanya perubahan.

Setelah mengalami penurunan pertumbuhan M2 pada bulan Maret menjadi 6,9% yoy, M2 kembali naik signifikan pada bulan April menjadi 11.5% yoy. Likuiditas perekonomian pada April meningkat sesuai pola musiman di bulan Ramadan dan menjelang hari raya Idulfitri. Selain itu, kenaikan tersebut disebabkan oleh faktor lain seperti kenaikan pada aktiva luar negeri bersih 10,7% yoy, kenaikan tagihan bersih kepada pemerintah 45% yoy dan peningkatan penyaluaran kredit meski masih negative 2,4% yoy (dari sebelumnya -3,7% yoy).

Aktiva luar negeri bersih yang meningkat biasanya dipengarhi beberapa faktor seperti kondisi defisit transaksi berjalan (CAD) yang membaik, mata uang domestik yang terdepresiasi dan kepemilikan nilai aset luar negeri yang meningkat. Kondisi transaksi berjalan Indonesia terus membaik seiring dengan menguatnya ekspor. Sementara itu, pada bulan Maret dan April, Rupiah terdepresiasi sebelum ditutup menguat kembali pada akhir bulan April.

Pertumbuhan kredit perbankan membaik dari kontraksi 4,1% yoy menjadi kontraksi 2,3% yoy. Hal tersebut sejalan dengan survei BI bahwa kebutuhan pembiayaan korporasi naik dimana Saldo Bersih Tertimbang (SBT) di level 24,8% pada April dibandingkan level 16,6% pada bulan sebelumnya. Sektor utama pada pembiayaan korporasi adalah sektor pertanian, informasi dan komunikasi, pertambangan, perikanan dan kehutanan serta pernyediaan makanan dan minuman. Secara keseluruhan pada periode 2Q21, penyaluran kredit diperkirakan naik dan mencapai SBT 81,1%.

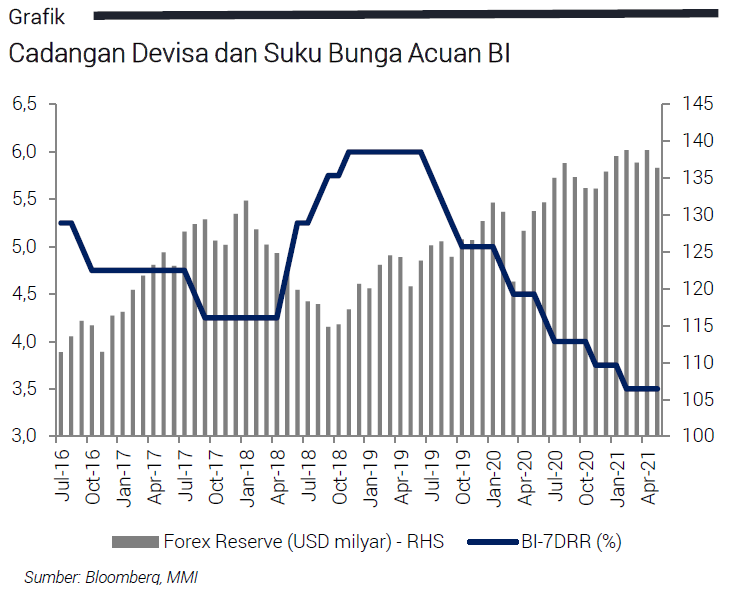

Kebijakan moneter yang masih akomodatif.

Bank Indonesia mempertahankan suku bunga acuan di 3,5%. Kebijakan ini untuk menjaga stabilitas nilai tukar Rupiah dan mempercepat upaya pemulihan ekonomi. Kami melihat Bank Indonesia akan mengutamakan penurunan suku bunga perbankan sebagai langkah untuk membantu masyarakat untuk mendapatkan pendanaan yang terjangkau. Besarnya likuiditas saat ini menyebabkan suku bunga overnight danssuku bunga deposito menurun masing – masing sebesar 153 bps dan 207 bps sejak April 2020 menjadi 2,79% dan 3,66% pada April 2021. Di pasar kredit, penurunan suku bunga dasar kredit (SBDK) masih terbatas yaitu sebesar 177 sejak April 2020 menjadi 8,87% pada April 2021. Menurut kami jika suku bunga pinjam terus menurun, pertumbuhan kredit dapat kembali bertumbuh.

Cadangan devisa Indonesia mengalami penurunan USD 2,4 milyar menjadi USD 136,4 milyar pada bulan Mei. Penurunan tersebut karena adanya obligasi pemerintah yang jatuh tempo dan tidak dibarengi oleh lelang obligasi negara sebagai pengganti pada bulan lalu. Secara umum, cadangan devisa tahun ini berada pada rata – rata USD 137,8 milyar, lebih tinggi dari rata – rata tahun 2020 pada USD 131,9 milyar.

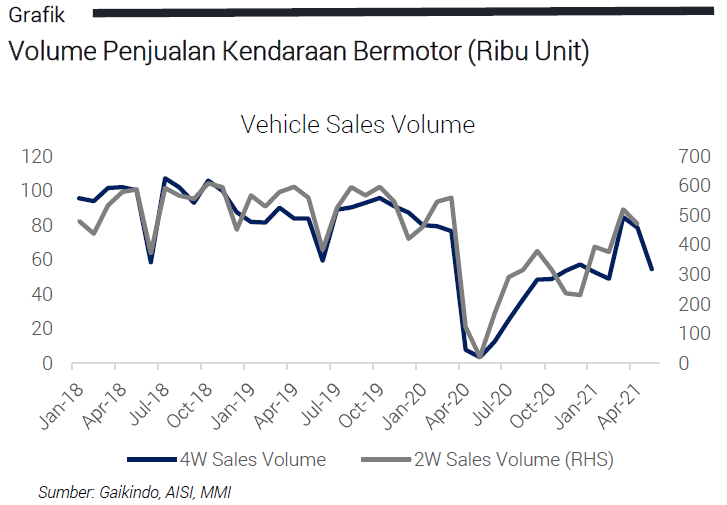

Penjualan kendaraan menurun karena faktor hari raya Idulfitri.

Pejualan keadaraan masih dalam tren yang positif terutama sejak adanya insentif pajak PPnBM untuk kendaraan roda empat pada bulan Maret dan April. Khusus untuk penjualan bulan Mei memang menurun karena pendeknya hari kerja yang mencapai penjualan 54,8 ribu unit. Pemerintah berencana memperpanjang insentif pajak 0% sampai bulan Agustus dari awalnya berakhir di bulan Juni kemudian dilanjutkan dengan 50% insentif diskon pajak selama 3 bulan berikutnya. Kami melihat penjualan kendaraan masih akan kuat untuk kedepannya.

PMI Manufacturing dan IKK melanjutkan perbaikan.

PMI Manufacturing Indonesia pada Mei naik menjadi 55,3 dari 54,6 pada bulan sebelumnya. Yang menarik dari PMI Manufacturing bulan Mei adalah perluasan jumlah tenaga kerja terlihat pertama kalinya sejak 15 bulan ketika perusahaan merekrut lebih banyak pegawai untuk memperluas kapasitas operasi. Tentu hal tersebut sangat positif karena ekonomi mampu menyerap tenaga kerja sehingga masyarakat dapat memiliki kemampuan mengkonsumsi. Indeks PMI Manufacture memiliki dua komponen yaitu output dan permintaan baru yang sama – sama terus meningkat.

Namun data tersebut juga menyebutkan bahwa waktu pengiriman menjadi lebih lama karena kendala pasokan berlanjut yang disebabkan oleh kondisi cuaca, kurang bahan baku dan masalah pengiriman seputar pandemi. Di tengah kendala pasokan yang masih berlanjut, inflasi biaya input meningkat selama bulan Mei. Perusahaan memilih untuk berbagi beban biaya dengan klien, sehingga berkontribusi pada kenaikan harga jual.

Meskipun belum balik pada kondisi sebelum pandemi, IKK terus mencatatkan peningkatan yang baik dan berada di zona optimis (>100). IKK pada bulan Mei naik menjadi 104,4 dari sebelumnya 101,5. Keyakinan konsumen terpantau membaik pada seluruh kategori tingkat pengeluara, tingkat pendidikan dna kelompok usia responden. IKK pada masa sebelum pandemi berada pada kisaran 123. Disamping IKK, Indeks Ekspektasi Konsumen (IEK) memang selalu berada pada zona positif dan pada bulan Mei tercatat pada level 122,1. Satu – satu nya indeks yang belum kembali ke zona optimis adalah Indeks Kondisi Ekonomi (IKE) yang terus meningkat namun masih berada pada level 86,8.

Kesimpulan dan Rekomendasi.

Saham – saham Amerika Serikat mengalami tekanan dengan adanya kenaikan inflasi yang melebihi harapan konsensus. Meskipun data tenaga kerja Amerika Serikat belum balik ke level sebelum pandemi, pasar mengharapkan the Fed untuk merubah arah kebijakannya untuk menghindari overheating dalam ekonomi. Ketidakpastian pada saham – saham Amerika Serikat membuat investor global untuk masuk ke negara maju lain seperti negara – negara di Eropa yang berkinerja cukup baik. Kami memperhatikan bahwa pemerintah Amerika Serikat sedang merencanakan untuk menyalurkan stimulus ekonomi berikutnya dan vaksinasi berjalan dengan sangat cepat. Kami berpendapat saham – saham di Amerika Serikat akan kembali berkinerja baik karena secara umum pemulihan ekonomi berjalan baik dan investor global akan kembali ke saham Amerika Serikat. Diversifikasi portofolio di wilayah lain membantu kinerja RD MGSED sehingga jika terjadi koreksi namun dapat diminalisir. Menurut kami, setiap koreksi yang terjadi pada RD MGSED menjadi kesempatan bagi investor untuk menambah posisi pada fund tersebut.

Menurut kami, pengaruh global market terhadap IHSG dan yield INDODB akan relatif mereda untuk sementara waktu melihat data tenaga kerja Amerika serikat yang masih bergerak dalam kisaran yang belum sesuai ekspektasi pasar. Kami melihat ketakutan akan perubah policy di US yang terlalu besar akibat trauma 2013 dimana kejadian koreksi setelah terjadi tapering membayangi kemungkinan yang akan terulang kembali. Namun, jika kita melihat kembali sebenarnya kenyataan jika terjadi perubahan kebijakan di Amerika Serikat saat ini mungkin tidak akan seburuk di 2013.

Faktor yang mendasari adalah karena kondisi saat ini dimana perekonomian sedang bangkit dari keterpurukan ekonomi akibat pandemi dan kepemelikan investor asing yang rendah serta besarnya likuiditas yang masih bisa untuk terus membeli obligasi negara. Hal tersebut berbanding terbalik terbalik dengan tahun 2013 yang berada pada level kepemilikan asing yang tinggi dan transaksi berjalan yang sedang defisit cukup dalam.

Banyak data yang lebih positif yang tertera di atas membuat kami lebih yakin bahwa IHSG belum merefleksikan kenyataan pemulihan yang terus terjadi. Apalagi kasus covid selalu menjadi bayangan akan adanya lockdown yang dapat kembali menghambat perekonomian. Kami menyarankan investor untuk berinvetasi pada kelas aset saham yaitu Mandiri Investasi memiliki Reksa Dana Mandiri Investa Atraktif (RD MITRA) dan Reksa Dana Mandiri Investa Equity ASEAN 5 plus (RD ASEAN5) untuk memanfaatkan koreksi yang terjadi.

Kami juga melihat pemerintah merubah jumlah lelang untuk lebih banyak menerbitkan obligasi denominasi mata uang asing dan menurunkan penerbitan obligasi denominasi Rupiah dimana cara tersebut tepat untuk mempertahankan yield INDOGB. Kami melihat investor global akan kembali masuk ke membeli obligasi Indonesia karena kestabilan nilai tukar Rupiah, CDS, cadangan devisa serta transaksi berjalan yang cukup baik. Rekomendasi kami lebih pada Reksa Dana berdurasi pendek seperti Reksa Dana Mandiri Investa Dana Utama (RD MIDU) dan mendiversifikasikan portofolio pada Reksa Dana Mandiri Investasi Obligasi Nasional (RD MINION).

DISCLAIMER

Pendapat yang diungkapkan dalam artikel adalah untuk tujuan informasi umum saja dan tidak dimaksudkan untuk memberikan saran atau rekomendasi khusus untuk individu atau produk keamanan atau investasi tertentu. Ini hanya dimaksudkan untuk memberikan edukasi tentang industri keuangan. Pandangan yang tercermin dalam konten dapat berubah sewaktu-waktu tanpa pemberitahuan. Seluruh data kinerja dan return investasi yang tertera di artikel ini tidak dapat digunakan sebagai dasar jaminan perhitungan untuk membeli atau menjual suatu efek. Data tersebut merupakan catatan kinerja berdasarkan data historis dan bukan merupakan jaminan atas kinerja suatu efek di masa mendatang. Investasi melalui reksa dana mengandung risiko. Investor wajib membaca dan memahami prospektus sebelum memutuskan untuk berinvestasi melalui reksa dana.

Written by

Tinggalkan Balasan