Highlight

Market:

- Tekanan besar kembali dihadapi oleh indeks saham IHSG dan LQ45 yang masing-masing turun 2,6% wow dan 3,1% wow menjadi 7.496 dan 929. Posisi yang hampir mirip seperti awal Agustus 2024 ketika terjadi tekanan reversed carry trade di Jepang. Saat ini tekanan besar datang dari China dengan stimulus moneter yang besar sehingga ekonomi China diharapkan akan bangkit. Koreksi saat ini harus dipandang sebagai kesempatan karena menguatnya ekonomi China tentu akan ikut membantu perekonomian global termasuk Indonesia yang banyak mengeskpor ke China.

- Yield dari IndoGb melemah 20 bps menjadi 6,6% begitu juga dengan US Treasury yang naik 22 bps. Perbedaan spread tetap stabil di 270 bps. Volatilitas kali ini didorong oleh data tenaga kerja AS yang terlihat menguat sehingga pasar memprediksi The Fed hanya akan memotong 25 bps saja.

- Rupiah melemah ke Rp15.480 per USD.

Macro:

- China PMI Manufacturing kembali kontraksi ke 49,3 di Sep24 (vs 50,4 di Aug24).

- Indonesia PMI manufacturing masih kontraksi di 49,2 di Sep24 (vs 48,9 di Aug24).

- Inflasi Indonesia di September 2024 turun ke 1,84% yoy (vs 2,12% yoy di Aug24). Sedangkan inflasi inti bertahan dengan naik tipis 2,09% yoy (vs 2,02% yoy di Aug24).

- Inflasi Eropa turun ke 1,8% yoy di Sep24 (vs 2,2% yoy di Aug24). Inflasi inti Eropa di 2,7% yoy (vs 2,8% yoy di Aug24).

- ISM PMI Manufacturing bertahan 47,2 di Sep24 (vs 47,2 di Aug24). S&P PMI Manufacturing relatif bertahan 47,3 (vs 47,9 di Aug24).

- Job openings AS di 8,04 juta di Aug24 (vs 7,7 juta di Jul24). Non-Farm Payrolls di AS kembali bertambah banyak 254 ribu di Sep24 (vs 159 ribu di Aug24) dan unemployment melemah ke 4,1% (vs 4,1% di Aug24).

Picture of the week

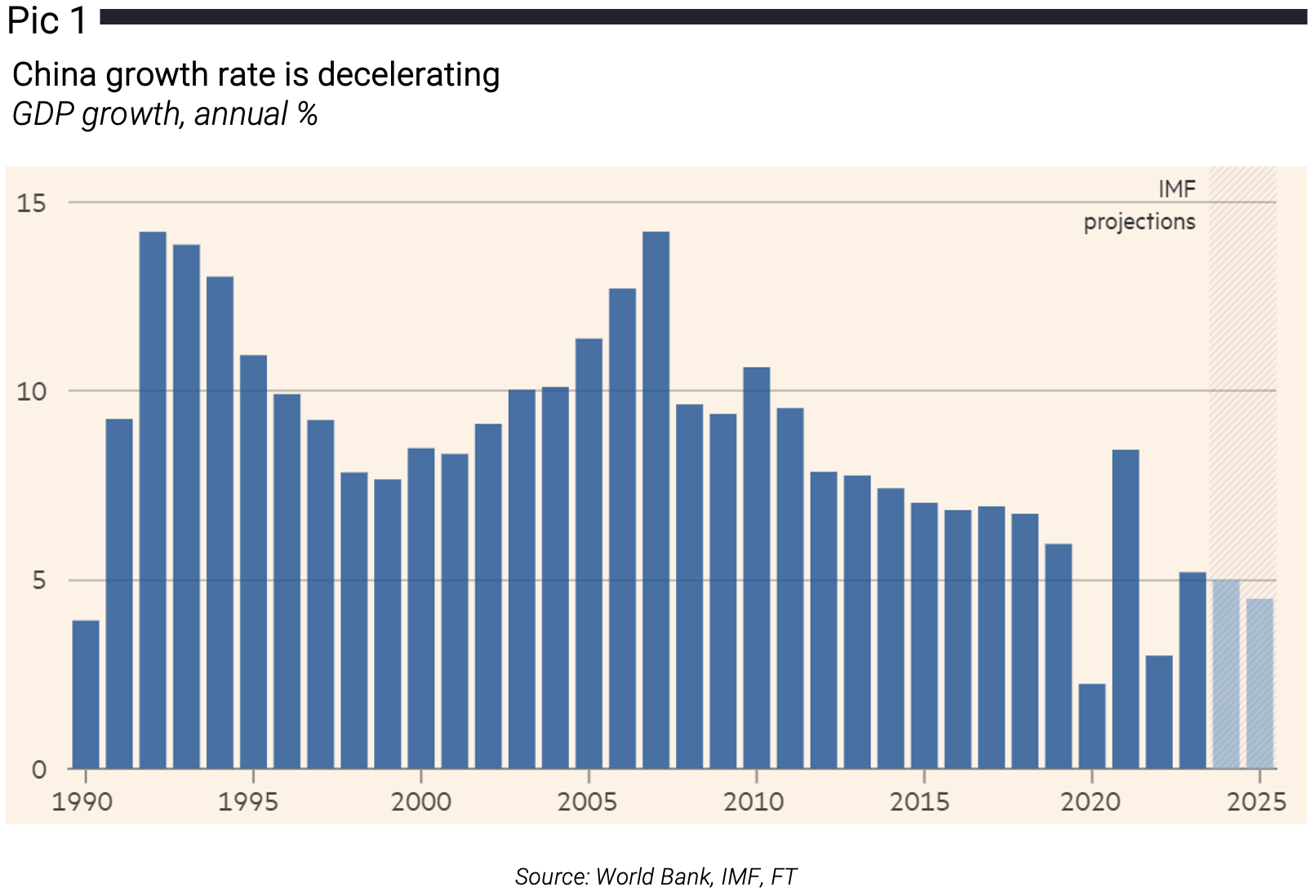

China sedang mengalami perlambatan ekonomi sebanyak 6% dari sebelumnya 10% di era tahun 1980 – 2010 menjadi hanya bertumbuh 4% untuk lima tahun kedepannya berdasarkan proyeksi IMF (Pic 1). Hal tersebut pernah terjadi di Jepang yang pernah bertumbuh besar 7,25% di 1946 – 1990 menjadi 0,8% di 1991 -2023. Jepang melalui “Abenomics framework” menekankan stimulus fiskal dan moneter diperlukan untuk mencapai jalan keluar pada kondisi sulit saat ini serta reformasi struktural untuk mencapai pemulihan yang berkesinambungan. Kebijakan moneter telah terjadi dengan pemotongan suka bunga acuan, memberikan kemudahan pembelian properti serta pinjaman untuk melakukan buyback saham.

Kebijakan moneter yang digelontorkan telah membuat index saham CSI 300 naik 25%. Selama beberapa tahun investor asing telah menjadi sangat bearish di pasar saham China (Pic 2). Namun dengan stimulus moneter kemungkinan investor setidaknya akan mengurangi posisi underweight dari portofolio di China, karena investor masih menunggu stimulus fiskal yang dibutuhkan. Perlu dipahami bahwa jika ekonomi China menguat maka negara lain tentu akan ikut bertumbuh baik. Banyak saham di Indonesia yang berhubungan dengan ekonomi China terutama dari sektor saham dan energi. RD saham kemungkinan akan sangat diuntungkan dari kondisi tersebut meski awalnya akan mengalami koreksi. Kondisi koreksi saat ini menjadi entry point yang baik untuk kembali memilih RD MITRA, RD ASEAN5, RD Index FTSE ESG dan RD MGSED.

| PRODUK | 3M PERFORMANCE | YTD PERFORMANCE |

|---|---|---|

| JCI | +3,8% | +3,1% |

| LQ45 | +3,3% | -4,2% |

| Saham | ||

| MITRA A | +6,9% | +1,2% |

| MICB A | +6,2% | +0,6% |

| ASEAN5 | +6,3% | -0,4% |

| MGSED | -1,1% | +14,6% |

| Indeks | ||

| FTSE ESG A | +4,9% | -0,6% |

| ETF | ||

| XMLF | +2,7% | -2,4% |

| Campuran | ||

| MISB | +3,03% | +3,99% |

| MIA | +4,50% | +0,71% |

| Pendapatan Tetap | ||

| MIDU | +2,34% | +3,49% |

| MIDO2 | +3,01% | +2,65% |

| IDAMAN | +5,86% | +3,20% |

| Pasar Uang | ||

| MIPU A | +1,12% | +3,28% |

| MMUSD | +0,89% | +2,40% |

*Data diatas adalah data per tanggal 4 Oktober 2024

Info Lebih Lanjut

Hubungi Mandiri Investasi – (021) 526 3505

Whatsapp Mandiri Investasi – 0816 86 0003

Email Mandiri Investasi – [email protected]

Mandiri Investasi – www.mandiri-investasi.co.id

DISCLAIMER

Pendapat yang diungkapkan dalam artikel adalah untuk tujuan informasi umum saja dan tidak dimaksudkan untuk memberikan saran atau rekomendasi khusus untuk individu atau produk keamanan atau investasi tertentu. Ini hanya dimaksudkan untuk memberikan edukasi tentang industri keuangan. Pandangan yang tercermin dalam konten dapat berubah sewaktu-waktu tanpa pemberitahuan. Seluruh data kinerja dan return investasi yang tertera di artikel ini tidak dapat digunakan sebagai dasar jaminan perhitungan untuk membeli atau menjual suatu efek. Data tersebut merupakan catatan kinerja berdasarkan data historis dan bukan merupakan jaminan atas kinerja suatu efek di masa mendatang. Investasi melalui reksa dana mengandung risiko. Investor wajib membaca dan memahami prospektus sebelum memutuskan untuk berinvestasi melalui reksa dana

Written by

Tinggalkan Balasan