Highlight

IHSG sempat menyentuh rekor baru 7318 pada pekan lalu sebelum kembali turun menjadi 7.168 (turun 1% dalam seminggu). Indeks LQ45 mengalami penurunan 1,6% sepekan mengikuti penurunan saham global. Yield dari INDOGB 10 tahun bertahan cukup baik di 7,21%, hanya naik 4 bps dari minggu sebelumnya. Kondisi yang cukup baik meskipun yield US Treasury 10 tahun telah mencapai 3,46%.

Inflasi US pada bulan Agustus tercatat 8,3% yoy, meskipun lebih rendah dari bulan sebelumnya di 8,5% yoy namun masih lebih tinggi dari harapan pasar di 8,1% yoy. Sementara inflasi inti kembali meningkat menjadi 6,3% yoy setelah bulan – bulan sebelumnya mulai menurun seperti pada bulan Juni dan Juli berada pada level 5,9% yoy masing – masing. Berbeda halnya dengan PPI US, pada bulan Agustus tercatat lebih rendah 8,7% yoy dibandingkan 9,8% yoy pada bulan Juli. Berpindah ke Inggris, inflasi Agustus tercatat 9,9% yoy, sedikit turun dari bulan sebelumnya 10,1% yoy dan lebih rendah dari perkiraan konsensus di 10,2% yoy. Inflasi Eropa pada bulan Agustus naik mencapai 9,1% yoy, lebih tinggi dari inflasi Juli di 8,9% yoy.

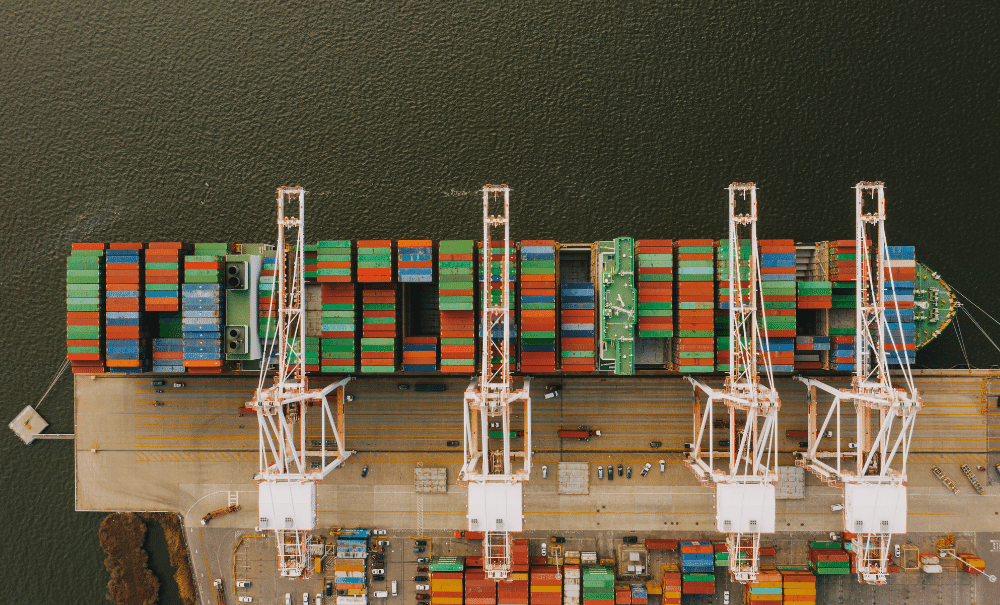

Indonesia mencatatkan pertumbuhan ekspor yang sangat baik di bulan Agustus dengan kenaikan 30,15% yoy, jauh dari perkiraan pasar di 19,19% yoy. Impor masih terus kuat dengan kenaikan 32,81% yoy pada Agustus, melampaui perkiraan consensus 30,6% yoy. Neraca dagang bulan Agustus kembali meningkat jauh mencapai USD 5,76 milyar, dari USD 4,22 milyar di bulan Juli.

Picture of the week

Pada minggu ini pasar global akan kembali mendengarkan keputusan the Fed untuk menaikan suku bunga acuan FFR (Fed Fund Rate). Saat ini FFR berada di antara 2,25 – 2,50% dan apabila kenaikan pada bulan September sebanyak 75 bps maka FFR akan mencapai 3-3,25%. Berdasarkan survey yang dilakukan surat kabar Financial Times kepada 44 ekonom, hampir 70% responden menyatakan FFR diperkirakan akan berada pada kisaran 4-5% pada siklus kenaikan suku bunga acuan saat ini.

The Fed sendiri menargetkan core PCE (Personal Consumption Expenditure) bisa kembali ke target 2%. Core PCE sampai dengan July masih berada pada 4,6% yoy dan diperkirakan akan turun ke 3,5% pada 2023. Namun, sepertiga responden menyatakan core PCE masih berada di atas 3% sampai 2024 yang mengisyaratkan bahwa inflasi yang tinggi masih dapat terus berlangsung.

Para responden percaya the Fed akan menahan FFR pada level tinggi untuk beberapa waktu. Mungkin the Fed hanya akan berhenti sejenak dalam menaikan FFR karena tekanan yang terlalu besar pada ekonomi dan kembali melanjutkan kenaikan, namun tidak akan memotong suku bunga sampai tahun 2024. Kemudian, hampir 70% responden menyatakan resesi akan terjadi di 2023. Resesi US kemungkinan akan berlangsung 2-3 kuartal dan unemployment rate akan naik menuju 5-6% dari saat ini di 3,7%.

Meskipun survey ini terlihat pesimistis, namun keadaan dapat berubah. Kami lebih melihat bahwa perjalanan kenaikan FFR sudah setengah jalan. Maka dari itu, investor mulai dapat membangun posisi di kelas asset pendapatan tetap yang berdurasi pendek seperti RD MIDU dan RD IDAMAN. Jika narasi pasar berbalik, kemungkinan yield dari US Treasury akan kembali turun dengan cepat.

Important Date

- Thu, 22 SEP22 US: Fed rate decision

- Thu, 22 SEP22 ID: BI 7DRR rate decision

- Thu, 22 SEP22 UK: BoE interest rate decision

| Produk | 6M Performance | YTD Performance |

|---|---|---|

| JCI | +2,5% | +8,9% |

| LQ45 | +0,2% | +9,1% |

| Saham | ||

| MITRA | +3,0% | +7,2% |

| MICB | +3,9% | +9,7% |

| ASEAN5 | +1,2% | +3,6% |

| MGSED | -14,7% | -32,9% |

| Pendapatan Tetap | ||

| MIDU | +0,48% | +0,23% |

| MINION | -4,05% | -10,33% |

| MIDO2 | +0,04% | -0,90% |

| IDAMAN | -3,61% | -7,15% |

Info Lebih Lanjut

Hubungi Mandiri Investasi – (021) 526 3505

Whatsapp Mandiri Investasi – 0816 86 0003

Email Mandiri Investasi – [email protected]

Mandiri Investasi – www.mandiri-investasi.co.id

Moinves – www.moinves.co.id

DISCLAIMER

Pendapat yang diungkapkan dalam artikel adalah untuk tujuan informasi umum saja dan tidak dimaksudkan untuk memberikan saran atau rekomendasi khusus untuk individu atau produk keamanan atau investasi tertentu. Ini hanya dimaksudkan untuk memberikan edukasi tentang industri keuangan. Pandangan yang tercermin dalam konten dapat berubah sewaktu-waktu tanpa pemberitahuan. Seluruh data kinerja dan return investasi yang tertera di artikel ini tidak dapat digunakan sebagai dasar jaminan perhitungan untuk membeli atau menjual suatu efek. Data tersebut merupakan catatan kinerja berdasarkan data historis dan bukan merupakan jaminan atas kinerja suatu efek di masa mendatang. Investasi melalui reksa dana mengandung risiko. Investor wajib membaca dan memahami prospektus sebelum memutuskan untuk berinvestasi melalui reksa dana.

Written by

Tinggalkan Balasan